In Europa und Japan bleibt jedoch angesichts ihres Rückstands gegenüber dem weltweiten Zyklus noch viel Luft nach oben. Die angelsächsischen Anleger bleiben gegenüber Europa weiter zurückhaltend. Denn die Wahrnehmung des politischen Risikos in Frankreich ist erstaunlicherweise stärker als Anfang 1981, als überraschenderweise François Mitterrand zum französischen Präsidenten gewählt wurde. Diese Furcht verlängert die schmerzliche Underperformance der europäischen Märkte und hat ein allmähliches Anziehen der Risikoprämie auf französische Staatsanleihen ausgelöst. Zudem zeigen technischen Marktindikatoren erste Anzeichen von Erschöpfung.

Die sich hieraus ergebenden Probleme werden – wenngleich in Europa auch nur mit Mühe – derzeit von den Aktienmärkten überwunden. Sie werden dabei von der wirtschaftlichen Realität getragen. Doch vielleicht übersehen die Märkte bei all ihrer Faszination für die politische Tagesordnung nach wie vor eines der konkretesten Risiken für 2017 und zwar: die Rückkehr der Inflation (siehe Carmignac‘s Note vom Januar „2017: Jeder Wunsch hat seinen Preis").

Wenn die Wirtschaft läuft

Die Causa Trump löst bei Beobachtern nach wie vor große Ratlosigkeit aus. Doch bei jenem Undurchsichtigen, das er verkörpert, haben wir es in Wahrheit mit einem moderaten Risiko zu tun. Zunächst durch den Modus Operandi, der wesentlich effizienter ist, als es scheint. Denn die tägliche Beschallung aus kurzen und oberflächlichen Mitteilungen beinhaltet letztlich einen großen Spielraum in der Kommunikation, da sie immer weniger wörtlich genommen wird. Zudem hat die Unerfahrenheit Donald Trumps ihn dazu gezwungen, sich in wichtigen Bereichen mit äußerst kampferprobten Experten zu umgeben, genauso wie Ronald Reagan es seinerzeit tat. Zudem ist seine wirtschaftliche Vision in keiner Weise unvorhersehbar: Donald Trump verfolgt eine recht primitive, aber kohärente Form des Merkantilismus. Hiernach steht der Staat als entscheidender Akteur im Dienste der Interessen der amerikanischen Wirtschaft und der Sanierung ihrer Handelsbilanz.

Somit ist der wirtschafspolitische rote Faden recht gut erkennbar, sowohl für die USA als auch für ihre Handelspartner. Die Reichweite der Trumpschen Agenda wird sich durch die Kontrolle durch den Kongress in Grenzen halten. Dieser ist im Hinblick auf die wichtigsten haushalts- und fiskalpolitischen Themen äußerst konservativ. Das bedeutet für die US-Amerikaner natürlich eine gesellschaftspolitische Zäsur, aber auch eine gewisse Euphorie auf wirtschaftlicher Ebene. Das Verbrauchervertrauen ist seit dem 9. November vergangenen Jahres kräftig angestiegen und was für Investitionen noch entscheidender ist: Der Optimismus mittelgroßer Unternehmen hat seit den Wahlen zum Höhenflug angesetzt und seinen höchsten Stand seit 2004 erreicht.

Wie zur Bestätigung dieser Wiederbelebung der „Animal Spirits“ stiegen die Ergebnisse der amerikanischen Unternehmen im letzten Quartal 2016 um durchschnittlich 5 Prozent. Dies ist eine Entwicklung, die in zwei Drittel der Fälle über den Erwartungen der Analysten lag.

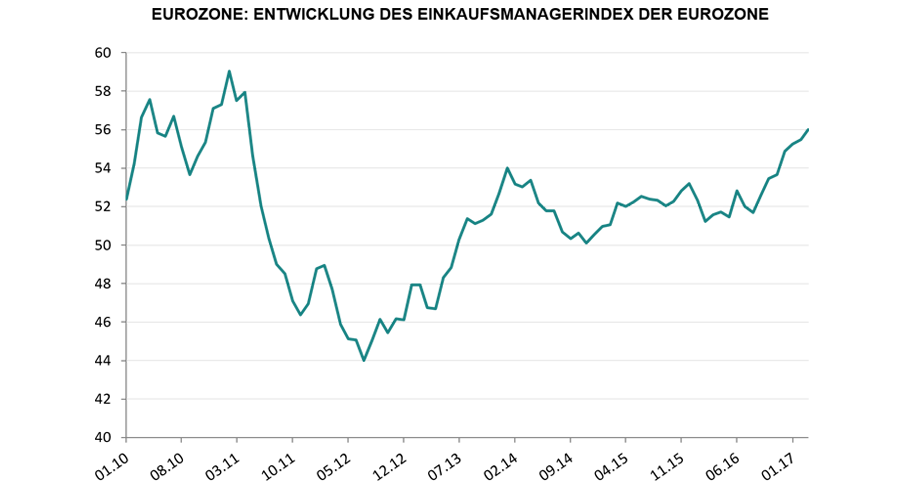

In Europa fällt ebenfalls auf, dass bevorstehende politische Unwägbarkeiten im Jahr 2017 die Konjunkturerholung nicht beeinträchtigen: Der Einkaufsmanagerindex der Eurozone hat die mehrheitlich pessimistischen Erwartungen erneut widerlegt und stieg im Februar um 1,6 Punkte. Damit liegt er mit 56 nunmehr auf einem Niveau, was es in Europa seit April 2011 nicht mehr gegeben hat. Folglich hoben Analysten ihre Erwartungen für Unternehmensergebnisse im Jahr 2017 weiter an, sodass mittlerweile mit einem Plus von durchschnittlich 15 Prozent gerechnet wird.

Noch hält die politische Lage die europäischen Märkte davon ab, die Wende der wirtschaftlichen Lage gebührend wertzuschätzen. Doch sollten sich die politischen Unsicherheiten in einigen Monaten auflösen, könnte dies ein Signal für eine kräftige Aufholjagd der Aktienmärkte und des Euro sein - um so mehr, wenn die Wahlerfolge auf sinnvollen Wirtschaftsprogrammen basieren.

Die Scheinbedrohung

Das Wahlrisiko in Europa lässt sich nicht von der Hand weisen. Man kann sich in der Tat nur schwer vorstellen, warum der Wind des Populismus, der seit über einem Jahr über die weltpolitische Bühne fegt, auf wundersame Weise an den Grenzen der Eurozone Halt machen sollte. Die sehr ungleiche Verteilung der Vorteile der Globalisierung innerhalb der Industrieländer hat dem nationalistischen Credo eine Bresche geschlagen, die der Migrationsdruck noch verbreitert hat. Sollte sich die Debatte im Vorfeld der Wahlen vorwiegend auf nationalistische und protektionistische Themen konzentrieren, träte die Frage der wirtschaftlichen Folgen jedes Wahlprogramms in den Hintergrund und würde den demagogischen und destruktiven Versprechen von Reichtum für alle Tür und Tor öffnen.

Die Wahl von Donald Trump war unkonventionell und ist dennoch günstig für die amerikanische Wirtschaft, zumindest im Moment. Dennoch lässt sich dieses Phänomen nicht auf die europäischen Länder übertragen. Denn wenn man die größte Wirtschaftsmacht der Welt lenkt, kann man seinen Handelspartnern ein Programm, das auf wirtschaftlichem Nationalismus basiert, zumindest für gewisse Zeit aufzwingen - auch wenn dies langfristig sehr problematisch sein kann. Im Gegensatz hierzu kann sich heute kein europäisches Land – auch nicht Deutschland – den Luxus leisten, sich innerhalb eines auseinander gebrochenen Europas wirtschaftlich zu isolieren. Wir setzen darauf, dass die Wahl des wirtschaftlichen „Selbstmords“ auf dem Altar der wiederentdeckten Pseudo-Souveränität in Frankreich und anderswo in Europa noch nicht mehrheitsfähig ist. Die Tage vor den ersten Abstimmungen sind mit Vorsicht zu beobachten. Die Wahrscheinlichkeit eines Schocks ist heute gering, aber die wirtschaftlichen Risiken sind erheblich.

Das nach wie vor unterschätzte Inflationsrisiko

Die Zunahme inflationistischer Signale wird – wahrscheinlich weil man mental noch nicht darauf vorbereitet ist – nach wie vor weitgehend ignoriert, sowohl von den Zentralbanken als auch von den Zinsmärkten (siehe Carmignac‘s Note vom Januar). Doch im Januar hat sich der jährliche Anstieg der Verbraucherpreise in den USA von 2,07% auf 2,5% noch weiter beschleunigt, was zum Großteil den gestiegenen Transportkosten geschuldet ist. In der Eurozone stieg die Inflationsrate im Januar von 1,1% auf 1,8%.

Das Argument, dass der jüngste Anstieg der Inflation nur das Ergebnis eines Basiseffekts sei, der per Definition vorübergehend ist und sich schnell umkehren dürfte, überzeugt uns nicht. Die gestiegenen Energie- und Lebensmittelkosten schlagen sich logischerweise erst mit zeitlichem Verzug auf die Gesamtheit der Preise nieder. In den USA lag die Inflationsrate ohne Lebensmittel und Energie im Januar bereits bei 2,27%. Der Ein Effekt, ausgehend von Lohnanstiegen, ist zudem bislang kaum spürbar. Wäre da nicht die Wahrnehmung des politischen Risikos in Europa, welches die Renditen der als Fluchtwerte geltenden Staatsanleihen drückt und die Zentralbanken weiter in Alarmbereitschaft hält, hätten die 10-jährigen Zinsen in den USA (mit heute 2,46%) und Deutschland (mit heute 0,30%) bereits deutlich angezogen. Blickt man über das derzeitige politische Risiko in Europa hinaus, erscheint es ratsam, ein Portfolio mit einer sehr zurückhaltenden modifizierten Duration bei den bedeutendsten Industrieländern zu halten. Unsere Portfolios sind in diesem Sinne positioniert.

Zusammenfassend lässt sich sagen, dass der Zyklus in den USA gewiss bereits weit vorangeschritten ist und dass das politische Risiko in Europa kein Hirngespinst ist. Aber die herrschende wirtschaftliche Skepsis in Verbindung mit dem populistischen Schreckgespenst in Frankreich und den Niederlanden hat seit Jahresbeginn viele Anleger auf den Aktienmärkten, insbesondere in Europa, ängstlicher werden lassen. Diese Haltung ist bei technischer Betrachtung dieser Anlageklasse eher beruhigend. Vor allem, da sie die Möglichkeit übersieht, dass die Lichtung des politischen Nebels demnächst einem noch zaghaften Konjunkturaufschwung in Europa mehr Raum verschaffen wird. Andererseits unterschätzt sie das Risiko, dem die Zinsmärkte durch das aus unserer Sicht wahrscheinliche Anhalten des Inflationsdrucks ausgesetzt sind.

Anlagestrategie

Aktien

Die Aktienmärkte starteten unverkennbar mit einem positiven Trend in das Jahr. Alle geografischen Regionen legten zu, auch wenn Europa trotz solider makro- und mikroökonomischer Zahlen wegen politischer Unsicherheiten hinterherhinkt. Unser Exposure liegt zwar dicht am höchstzulässigen Niveau, doch unser Portfolioaufbau ist stets um Selektivität und Ausgewogenheit bemüht.

Selektivität insofern, als wir in Unternehmen positioniert sind, die vom Konjunkturaufschwung profitieren können, die aber zugleich solide Fundamentaldaten aufweisen. Dies ist beispielsweise der Fall beim Hersteller von Ausrüstung für die Halbleiterproduktion ASML Holdings, in den wir kürzlich investiert haben. Das Unternehmen ist zum einen sensibel für den Konjunkturzyklus, weist aber durch seine marktführende Stellung und seine solide Bilanz auch ein hohes Maß an Transparenz auf. Ausgewogenheit insofern, als wir auch Positionen aufnehmen, die über unser Thema Reflation hinausgehen. Das trifft beispielsweise auf zwei vor kurzer Zeit neu in unsere Strategie für weltweite Aktien aufgenommene Werte zu, nämlich auf das US-amerikanische Unternehmen für Videospiele Activision Blizzard, dessen verändertes Geschäftsmodell vom Markt noch nicht richtig erfasst wird (mit regelmäßigeren Erträgen und einer geringeren Abhängigkeit von der Veröffentlichung von „Hits“).

Das Risikomanagement hat also neben unserer konstruktiven Positionierung auf den Märkten weiter seinen festen Platz in unserer weltweiten Aktienstrategie. Unsere Positionen in Goldminen haben beispielsweise seit Jahresbeginn deutlich zugelegt und sorgen weiterhin für ein ausgewogenes Gesamtrisiko des Portfolios.

Anleihen

Wenngleich die Inflation in allen Industrieländern weiter angezogen hat, blieben die langfristigen Nominalzinsen weitgehend unverändert. Wir glauben weiterhin, dass die Anleger in ihren Inflationserwartungen zu zurückhaltend sind, denn der Anstieg der Preise scheint uns weiter verbreitet und nachhaltiger zu sein als ein bloßer vorübergehender Effekt in Verbindung mit dem Anziehen der Ölpreise. Folglich haben wir uns in inflationsgebundenen US-Staatsanleihen positioniert, um das Risiko unserer Anleihenstrategie zu reduzieren und uns gleichzeitig vor einem Anstieg der Inflation zu schützen. In unserer Allokation von Schwellenländeranleihen haben wir schließlich Umschichtungen vorgenommen, indem wir unsere Position in polnischen Zinsen aufgelöst und eine Verkaufsposition auf ungarische Zinsen eröffnet haben.

Denn aus unserer Sicht zeichnet sich im Universum der Schwellenländeranleihen eine markante Zweiteilung ab zwischen den rohstoffimportierenden Ländern wie Ungarn, deren Inflation sich stark beschleunigt und deren Anleiherenditen noch sehr niedrig sind, und den rohstoffexportierenden Ländern, deren Schuldtitel hohe Renditen bieten und deren Inflation stark nachlässt. Ein typisches Beispiel hierfür ist Brasilien, unsere größte Position in Schwellenländeranleihen, wo die Inflation soeben unter 5,5% gefallen ist und wo die Zentralbank nun aggressive Zinssenkungen umsetzen kann, wobei es seit Jahresbeginn bereits zwei Senkungen der Leitzinsen um 75 Basispunkte gegeben hat.

Währungen

Beim Dollar wechselten sich seit Jahresbeginn Auf- und Abwärtstrends ab, ohne dass sich eine klare Richtung abzeichnete. Dies bestätigt unser Szenario, nach dem die sehr positive Konsensmeinung in Bezug auf den Dollar das Potenzial für eine weitere Aufwertung der US-Währung begrenzt. Folglich haben wir in unserer Währungsstrategie das Exposure im Euro zulasten der amerikanischen Währung allmählich erhöht.

Während für Europa eine Zeit mit zahlreichen Wahlterminen anbricht, haben wir dem Aufbau von diversifizierten Positionen in Fluchtwährungen wie dem Schweizer Franken oder dem Yen den Vorzug gegeben, um das Gesamtrisiko unserer Portfolios zu steuern. Zu erwähnen bleibt letztendlich auch das anhaltende Anziehen der Schwellenländerwährungen, von dem wir in unseren nicht gegen das Wechselkursrisiko abgesicherten Positionen in Lokalwährungen, wie etwa in Brasilien, profitieren.