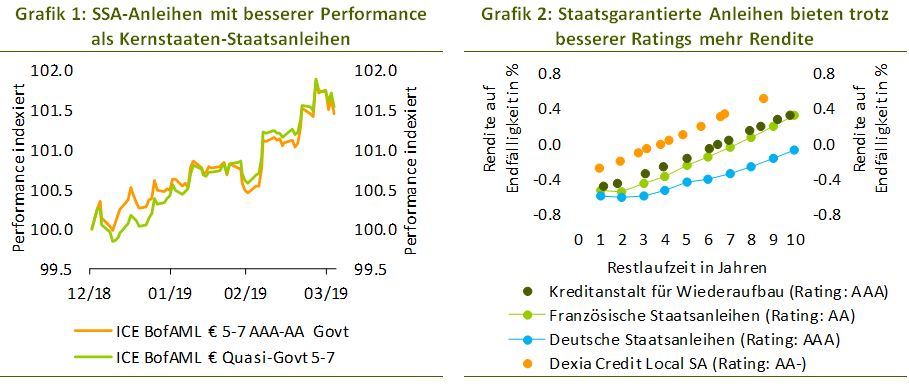

Getrieben wurde die Entwicklung insbesondere von den Anleihen der Regionen und Länder (1,6%) sowie von den supranationalen Anleihen (1,5%). Öffentliche Anleihen erreichten eine Wertentwicklung von 1,3%. Als positive Katalysatoren für die Risikobereitschaft der Investoren erwiesen sich die Entspannung im Handelskonflikt und die Ankündigung neuer Langfristtender durch die EZB. Der Ausblick für SSA-Anleihen ist weiterhin positiv. Einerseits sollten die in China lancierten fiskalischen und geldpolitischen Stimuli für eine Stabilisierung der Exportnachfrage in der Eurozone sorgen und damit das konjunkturelle Umfeld aufhellen. Andererseits dürften die tiefen Renditen der Kernstaaten-Staatsanleihen die Nachfrage nach höher rentierlichen Anleihen beflügeln. Kurzfristig erwarten wir, dass die SSA-Renditen weiter in Richtung der Renditen ihrer Staatsanleihen-Pendants fallen werden.

Starker Spreadanstieg im 4. Quartal 2018 hat teilweise irrationale Bewertungen verursacht

Im 4. Quartal 2018 wurden die höher rentierlichen staatsgarantierten und supranationalen Anleihen wegen der sich abschwächenden Konjunktur systematisch in die liquideren Kernstaaten-Staatsanleihen getauscht. Unter dieser Tauschoperation litten alle SSA-Anleihen, weshalb sich teilweise irrationale Bewertungen bei den hochqualitativen SSA-Anleihen ergeben haben. So rentieren explizit staatsgarantierte deutsche Anleihen im 10-jährigen Laufzeitbereich wie die Kreditanstalt für Wiederaufbau und die Landwirtschaftliche Rentenbank – trotz höchster Bonitätsstufe (AAA) und sehr guter Liquidität – etwa 3 Basispunkte über französischen Staatsanleihen mit einem Rating von »AA« (siehe Grafik 2). Gemeinsam von den deutschen Bundesländern begebene Anleihen bieten sogar einen Aufschlag von 10 Basispunkten, wobei die Liquidität und der Haftungsmechanismus gegenüber den explizit staatsgarantierten Anleihen schwächer sind. Investoren, die französische Staatsanleihen wegen der innenpolitischen Unruhen und des vergleichsweise hohen Schuldenstandes (knapp 100% des BIP gegenüber 60% in Deutschland) meiden möchten, finden hier eine attraktive Alternative.

Risikoprämien auch bei französischen Agencies auf attraktiven Niveaus

Vereinzelt notieren auch französische Agencies auf attraktiven Spreadniveaus nahe ihren zyklischen Höchstständen (siehe Grafik 2). Den höchsten Risikoaufschlag (circa 40 Basispunkte im 8-jährigen Laufzeitbereich gegenüber französischen Staatsanleihen) bieten die gemeinschaftlich durch Belgien (51,4%), Frankreich (45,6%) und Luxemburg (3,0%) explizit garantierten Anleihen der Dexia Credit Local. Die diskutierte Umstrukturierung der Garantiestruktur, bei der ab Dezember 2021 emittierte Anleihen nur noch durch Frankreich und Belgien garantiert sind, erachten wir wegen der geringen Garantiezusage von Luxemburg als unbedeutend für die Kreditqualität des Schuldners. Dicht darauf folgen Anleihen der im Besitz der staatlichen BPI-Gruppe befindlichen BPI France Financement (implizit durch den französischen Staat garantiert) mit einem Risikoaufschlag von etwa 30 Basispunkten. Weitaus weniger attraktiv erscheinen hingegen die Risikoaufschläge explizit und ausschließlich durch Frankreich garantierter Agencies. Der für die Refinanzierung öffentlicher Schulden zuständige Agency-Emittent CADES bietet lediglich einen Risikoaufschlag von 5 Basispunkten, die staatliche Arbeitslosenversicherung UNEDIC von nur 12 Basispunkten. Damit rentieren beide Anleihen nur wenige Basispunkte über Anleihen der Landwirtschaftlichen Rentenbank mit expliziter deutscher Staatsgarantie und folglich besserer Schuldnerqualität.

Perspektiven für supranationale Anleihen hellen sich sukzessive auf

Innerhalb der supranationalen Anleihen liegen die Renditeniveaus nahezu gleichauf. Anleihen des Rettungsfonds EFSF mit Rating »AA« rentieren auf dem Niveau von Anleihen der Europäischen Investitionsbank (EIB) mit Rating »AAA« (circa 40 Basispunkte über 10-jährigen deutschen Staatsanleihen). Deshalb bevorzugen wir innerhalb der supranationalen Anleihen die besseren Bonitäten. Zusätzlich ist die Wahrscheinlichkeit für eine erneute Verschiebung der Brexit-Deadline gestiegen und damit das Risiko eines Hard-Brexits unwahrscheinlicher geworden. Übergeordnet bleiben supranationale Anleihen allerdings anfällig für künftige Wendungen beim Brexit, weshalb wir weiterhin staatsgarantierte und öffentliche Anleihen präferieren.

Finden Sie hier Informationen zu den Vermögensverwaltenden Fonds und Produkten der Bantleon AG.