Mit Christine Lagarde als EZB-Chefin scheinen in der Eurozone wieder alle Optionen auf dem Tisch zu liegen, um die europäische Inflation zu stützen. Dazu würde auch eine neue Runde quantitativer Lockerung zählen. Wie sich Anleiheinvestoren in diesem Umfeld positionieren können, beleuchtet Dr. Wolfgang Bauer, Fondsmanager im Anleiheteam bei M&G Investments (Foto anbei), in seinem aktuellen Kommentar:

„In seiner Rede im portugiesischen Sintra vor einigen Wochen ließ der scheidende EZB-Präsident Mario Draghi die Tür für eine weitere Lockerung der Geldpolitik in der Eurozone weit offen. Das weckte bei vielen Marktteilnehmers die Hoffnung auf eine Wiederbelebung des Programms zum Ankauf von Wertpapieren.

Ein solches Programm würde mit ziemlicher Sicherheit eine neue Version des Programms zum Ankauf von Unternehmensanleihen beinhalten, auch bekannt als Corporate Sector Purchase Programme oder CSPP. Die aktuellen Risikoaufschläge in dieser Anlageklasse weisen darauf hin, dass die Märkte bereits mit der Ankündigung einer solchen Maßnahme bei der EZB-Sitzung im September rechnen – nennen wir sie CSPP2. Sollte die EZB die Markterwartungen nicht erfüllen, könnten die Bewertungen europäischer Unternehmensanleihen unter Druck geraten. Wenn die EZB aber tatsächlich wieder in einem beträchtlichen Umfang Unternehmensanleihen kauft, sollten europäische Unternehmensanleihen mit Investment Grade (IG) im Großen und Ganzen davon profitieren.

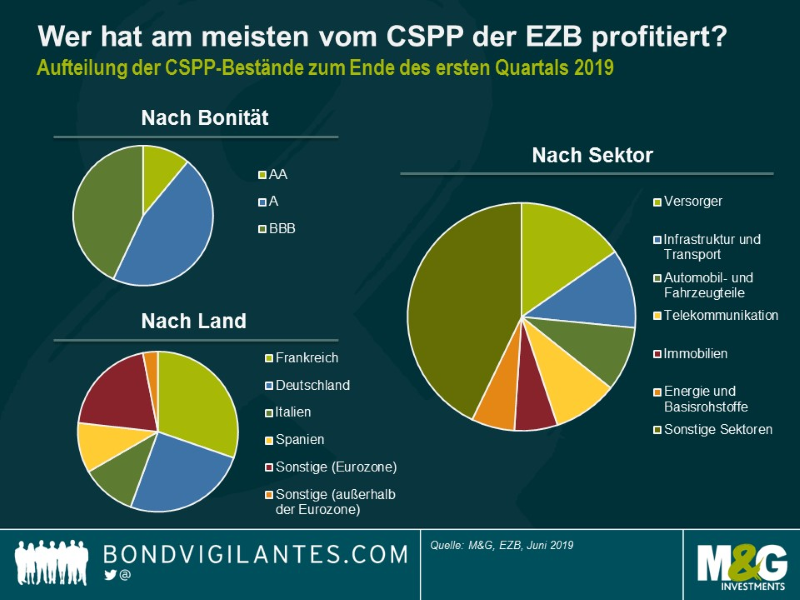

Je nachdem, welche Schwerpunkte die EZB wählt, würden bestimmte Segmente des europäischen IG-Marktes stärker profitieren als andere. Nimmt man das Verhalten in der Vergangenheit als Indikator für die Zukunft, dann sollten französische Unternehmen und der Versorgungssektor am meisten von einem CSPP2-Programm unterstützt werden (siehe Grafik).

Allerdings ist der Versuch, die Aktivitäten von Zentralbanken vorherzusagen, immer schwierig. Sollte es überhaupt ein CSPP2 geben, können wir zum heutigen Zeitpunkt über eventuelle Details nur Vermutungen anstellen.

Die EZB könnte die Märkte überraschen. Genau das tat sie auch im März 2016, als sie das ursprüngliche Ankaufprogramm für Unternehmensanleihen skizzierte und die meisten Marktteilnehmer nicht erwartet hatten, dass bonitätsschwache Unternehmensanleihen mit BBB-Rating und sogar Crossover-Titel für das Anleihekaufprogramm in Frage kamen.

Eine solche Überraschung könnte diesmal beispielsweise die Einbeziehung von vorrangigen Bankanleihen sein. Banktitel machen fast 30 Prozent des Gesamtvolumens von in Euro ausgegebenen IG-Anleihen aus. Eine solche Aktion würde das Anlageuniversum der EZB stark erweitern. Für europäische Banken würden damit die Risikoaufschläge und damit auch die Finanzierungskosten sinken: Eventuelle neue Zinssenkungen würden sich so weniger negativ auf die Rentabilität der Banken auswirken.

Die Einbeziehung von Bankanleihen würde aber auch Probleme mit sich bringen. Für die EZB könnte das ein Interessenskonflikt sein, denn am Ende würde sie damit genau die Institute finanzieren, die sie regulieren und überwachen soll.“

Finden Sie hier Informationen zu den Vermögensverwaltenden Fonds und Produkten von M&G.