Dies zeigt das erste europäische Income-Barometer von J.P. Morgan Asset Management, eine repräsentative Umfrage unter 8.000 Privatanlegern aus Belgien, Deutschland, Großbritannien, Italien, Österreich und Spanien, die im März und April 2018 durch die Gesellschaft für Konsumforschung (GfK) durchgeführt wurde. Die Studie erfasst das aktuelle Spar- und Anlageverhalten von Frauen und Männern ab 18 Jahren, Hintergründe und Zufriedenheit, sowie Anlagehorizont, Risikobereitschaft, Einstellung zu und Wissen über Zinsen, regelmäßige Erträge („Income“) und Fondslösungen.

Festgefahrenes Sparverhalten

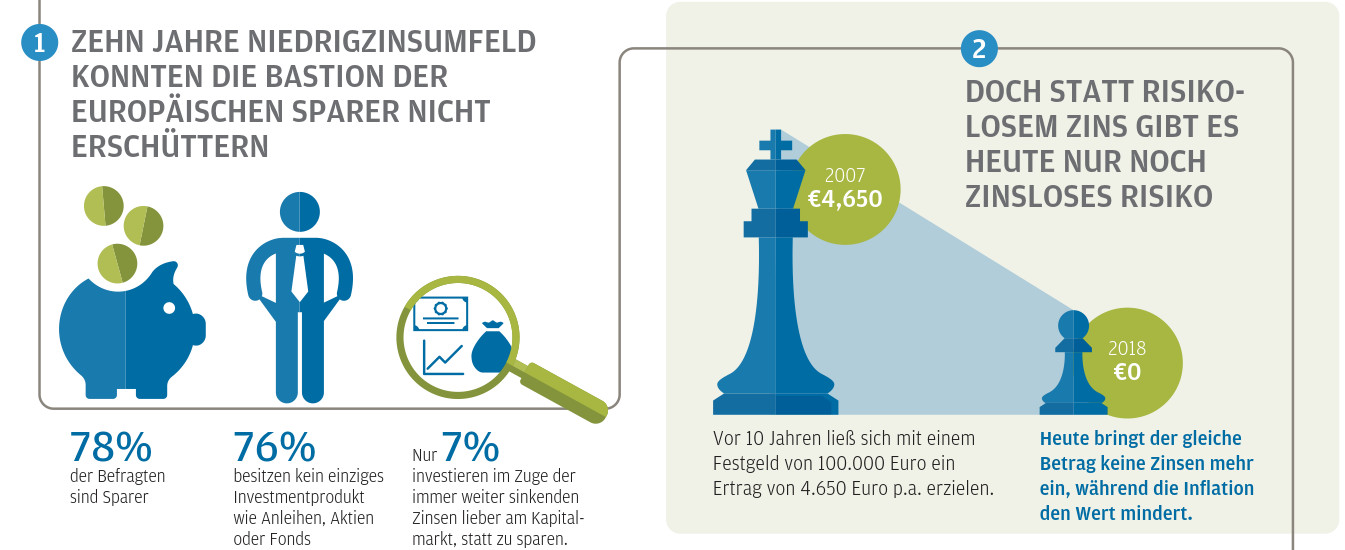

Die Studie zeigt, dass die überwiegende Mehrheit der europäischen Anleger ihr Erspartes in kurzfristigen, kaum verzinsten Sparprodukten hortet. So nutzen 56 Prozent der Befragten Sparbücher und 73 Prozent Festgelder. Investmentprodukte wie Fonds, Aktien oder Anleihen besitzen dagegen nur 24 Prozent. Dabei gibt mehr als die Hälfte der Befragten an, dass sie einen mittel- bis langfristigen Anlagehorizont haben, was bedeutet, dass sie gar nicht täglich über ihr Geld verfügen müssten. „Das Income-Barometer zeigt, dass 76 Prozent der befragten europäischen Privatanleger weiterhin nicht auf die Ertragskraft des Kapitalmarkts setzen. Seit einem Jahrzehnt müssen Sparer immer weiter sinkende Zinsen für ihre Sparprodukte und immer geringere Erträge daraus hinnehmen. Und obwohl sich beispielsweise der US-Aktienmarkt in dieser Zeit verdreifacht hat, schauen viele Privatanleger tatenlos zu und verharren in ihren vermeintlich sicheren Anlagehäfen“, erläutert Christoph Bergweiler, Leiter Deutschland, Österreich, Zentral- und Osteuropa sowie Griechenland bei J.P. Morgan Asset Management.

Furcht vor dem Unbekannten

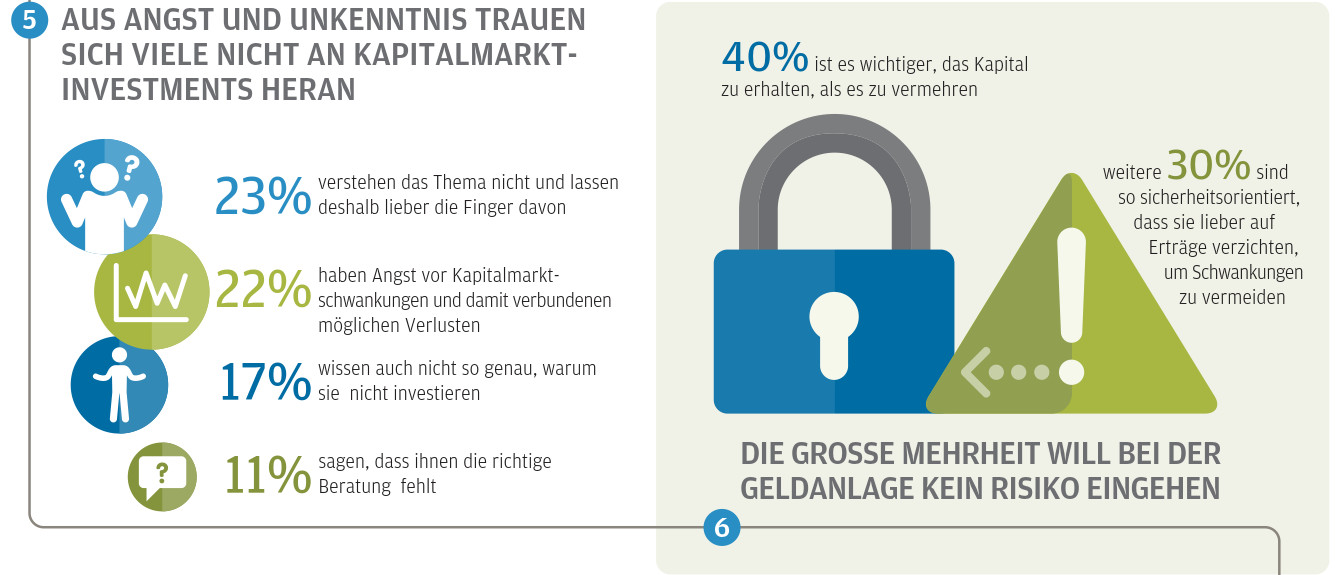

Auf die Frage nach den Gründen für diese Untätigkeit geben 23 Prozent der europäischen Sparer zu, dass sie das Thema nicht verstehen und deshalb lieber die Finger davon lassen, weitere 22 Prozent haben Angst vor Schwankungen und damit verbundenen möglichen Verlusten. Jeder Vierte glaubt, nicht genug Geld für Investments am Kapitalmarkt zu besitzen. Ihre Risikobereitschaft bei der Geldanlage schätzen die meisten europäischen Privatanleger als sehr gering ausgeprägt ein: So möchten 40 Prozent kein Risiko eingehen und das Kapital lieber erhalten, als es zu vermehren. Weitere 30 Prozent beschreiben sich als sicherheitsorientiert – ihnen reichen auch weniger hohe Erträge, wenn nur die Schwankungen gering ausfallen.

Kein Ausweg aus dem Dilemma?

Dabei ist 62 Prozent der europäischen Befragten bewusst, dass es in absehbarer Zeit keine attraktive Verzinsung auf Sparanlagen und Festgelder geben wird: 23 Prozent erwarten, dass die Zinsen in zwei bis drei Jahren, 39 Prozent sogar erst dass sie in fünf oder mehr Jahren auf ein Niveau von drei Prozent oder mehr ansteigen werden. Es gibt aber auch mit 29 Prozent rund ein Drittel an, keine Meinung zu den Zinsaussichten zu haben.

Auch sind sich mit 43 Prozent weniger als die Hälfte der europäischen Privatanleger bewusst, dass Aktien, Anleihen oder Investmentfonds eine Quelle für regelmäßige Erträge aus Zinsen und Dividenden bieten, die noch dazu unabhängig von Kapitalmarktschwankungen ausgezahlt werden und diese somit abfedern können – dies lässt auf eine mangelnde Vertrautheit mit grundlegenden Anlagekonzepten hindeuten.

Dass es Mischfondslösungen gibt, die mit einer breiten Streuung über verschiedene Anlageklassen auch unerfahrenen Anlegern ermöglichen, an der Ertragskraft der Kapitalmärkte zu partizipieren, weiß auch nur rund ein Drittel der Befragten. Dabei bieten sie bereits mit kleinen Beträgen eine professionelle, diversifizierte Anlage, die über mittlere bis längere Zeiträume auch die Marktschwankungen ausgleichen sollten.

„Es gibt nach wie vor große Wissenslücken über Kapitalmärkte und einfache Anlagelösungen, so dass viele Europäer mit ihrer Geldanlage auf verlorenem Posten stehen. Doch angesichts steigender Lebenserwartung und sinkender Renten ist es umso wichtiger, die Portfolios für die Realitäten des heutigen Zinsumfelds zu präparieren. Dazu gehört auch, die Geldanlage so zu planen, dass auf lange Sicht Anlageziele erreicht werden können“, unterstreicht Bergweiler und führt aus: „Wer weiterhin meint, mit vermeintlich sicheren Sparanlagen den niedrigen Zinsen trotzen zu können, sieht tatenlos zu, wie sein Erspartes immer weniger wird. Um heute ein attraktives Ertragsniveau zu erreichen ist es notwendig etwas mehr Risiko bei der Geldanlage einzugehen. Gerade bei der langfristigen Anlage gleichen sich Marktschwankungen aus und die Kraft des Zinseszinseffekts kann ihre Wirkung entfalten. Bei Wiederanlage der Erträge wachsen die Summen schneller als durch die einfache Verzinsung, da sie Erträge aus Erträgen erzielen und das Vermögen im Laufe der Zeit exponentiell wächst", so Bergweiler.

Finanzberatung wichtig wie nie zuvor

Angesichts der Verunsicherung vieler Sparer wundert es nicht, dass viele auf die Frage, wie sie in den nächsten zwölf Monaten investieren wollen, ratlos reagieren. So wissen 43 Prozent schlichtweg nicht, was sie mit ihrem Ersparten anfangen sollen, jeder Dritte plant, weiterhin in Sparprodukten zu verharren. „Dies zeigt, dass gute Finanzberatung wichtig und nach wie vor sinnvoll ist. So muss die Angst vor Marktschwankungen und fehlendem Wissen über die Kapitalmärkte Sparer nicht Schachmatt setzen: Ein erster Schritt, um aus Sparern Anleger zu machen, könnten breit gestreute Mischfonds sein, die dazu beitragen können, regelmäßige Erträge zu generieren und gleichzeitig Schwankungen und Risiken zu minimieren," betont Bergweiler abschließend.

Zum Income-Barometer 2018 von J.P. Morgan Asset Management

Das 1. Europäische Income-Barometer von J.P. Morgan Asset Management basiert auf einer repräsentativen Befragung durch die Gesellschaft für Konsumforschung (GfK) unter rund 8.000 Frauen und Männern ab 18 Jahren. Diese fand im März und April 2018 in Belgien, Deutschland, Großbritannien, Italien, Österreich und Spanien statt. Die Studie erfasst das aktuelle Spar- und Anlageverhalten der Privatanleger, ihre Risikobereitschaft, Gründe für und Zufriedenheit mit ihrem Anlageverhalten sowie ihre Einstellung zu und Wissen über Zinsen, regelmäßige Erträge („Income“) und Fondslösungen.

Europäische Ergebnisse

- Arm gespart: Trotz zehn Jahren Niedrigzinsumfeld nutzen 78% der europäischen Befragten weiterhin Sparanlagen und Tagesgelder. Auf Kapitalmarktinvestments setzen lediglich 24 Prozent der Befragten. Dabei sind lediglich 41% der Befragten zufrieden damit, was ihre Sparanlagen abwerfen.

- Investments - Fehlanzeige: 76% der Befragten nutzen keine Kapitalmarktinvestments für ihre Geldanlage. Mit 73% haben die meisten Festgeld/Tagesgeld, 56% besitzen ein Sparkonto, 30% eine Lebens- oder Rentenversicherung und 17% investieren in eine Betriebsrente. Diejenigen, die anlegen, nutzen Fonds (15 Prozent), Aktien (12 Prozent) oder Anleihen (7 Prozent).

- Geringer Risikoappetit: Eine überwältigende Mehrheit der Befragten traut sich wenig bis keine Risikobereitschaft zu. So sind 40% „sehr sicherheitsorientiert“ und 30% „eher sicherheitsorientiert“. Sie wollen ihr Kapital lieber erhalten als vermehren und verzichten auf Ertrag, damit die Anlage nur keinen Marktschwankungen ausgesetzt ist.

- Auf lange Sicht: Während nur rund jeder Vierte sein Erspartes kurzfristig ausgeben will, haben mehr als die Hälfte aller Befragten einen mittel- oder langfristigen Anlagehorizont. Ein weiteres Viertel der Befragten konnte den Zeitrahmen zur Erreichung ihrer Anlageziele nicht benennen.

- Keine Zinsänderung erwartet: 62% der Befragten rechnen kurzfristig nicht mit steigenden Zinsen. Fast ein Drittel der Europäer (29%) gibt aber auch zu, dazu keine Meinung zu haben.

- Wissen über regelmäßige Erträge und Mischfonds ausbaufähig: 57% der Befragten ist nicht bekannt, dass Aktien, Anleihen und Investmentfonds regelmäßige Erträge generieren, die unabhängig von den Schwankungen des Aktienmarktes ausgezahlt werden und die Marktvolatilität abfedern können. Des Weiteren verstehen 66% der Befragten nicht die Vorteile eines breiten Mischfonds und wie er ihnen helfen kann, Marktschwankungen zu minimieren und ein attraktives und regelmäßiges Einkommen zu erzielen.

Die wichtigsten Ergebnisse aus den einzelnen Ländern:

- Income-Barometer Belgien

- In Belgien ist das zweithöchste Niveau von Anlegern in Europa zu finden (29 %), parallel haben die Befragten aber auch einen hohen Sparanteil: 89% belgischer Investoren haben entweder eine Sparanlage und ebenfalls 89 % ein Tagesgeld (europäischer Durchschnitt von 73% bzw. 56%).

- Belgien weist den höchsten Anteil an Befragten auf, die langfristig für den Ruhestand sparen (33% der Befragten gegenüber einem europäischen Durchschnitt von 21%).

- Die Belgier sind vergleichsweise pessimistisch hinsichtlich der Zinsentwicklung und unzufrieden mit der Anlageperformance ihrer Sparprodukte (61% im Vergleich zu 49%).

- 36% der Belgier sind an einer Geldanlage interessiert, die regelmäßige Erträge ausschüttet (im Vergleich zu 29% im europäischen Durchschnitt).

- Income-Barometer Deutschland

- Deutsche Sparer sind am unzufriedensten mit den Erträgen ihrer Sparanlagen (67% im Vergleich zum europäischen Durchschnitt mit 49%).

- Vergleichsweise wenige Deutsche verlassen sich noch auf Tages-/Festgelder (29% der Befragten gegenüber einem europäischen Durchschnitt von 73%).

- Deutsche Sparer sind europaweit am stärksten besorgt, dass die Inflation den Wert ihrer Ersparnisse im Laufe der Zeit aufzehrt (29 Prozent im Vergleich zu 22% europäischer Durchschnitt).

- Deutsche Sparer sind eher bereit zuzugeben, dass sie das Thema Geldanlage nicht verstehen (34% der Befragten sagen, dass sie deshalb nicht investieren – im europäischen Durchschnitt sind es 23%).

- Income-Barometer Großbritannien

- Nur 18% der britischen Befragten sind Anleger – das ist deutlich unter dem europäischen Durchschnitt von 24%.

- Das Thema Geldanlage scheint den Briten nicht sehr vertraut zu sein – hier gab es die höchsten Anteile der „weiß nicht“-Antworten. So gaben beispielsweise 41% der Befragten an, sie wissen nicht, warum sie nicht am Kapitalmarkt investieren, 36% konnten ihren Anlagehorizont nicht angeben, 33% wissen nicht, wie sich ihr Anlageverhalten im Niedrigzinsumfeld verändert hat und 25% waren nicht in der Lage, ihre Risikobereitschaft benennen. Das lässt auf Nachholbedarf bei der Vermittlung von Finanzwissen und Beratungsbedarf bei der Geldanlage schließen.

- Income-Barometer Italien

- In Italien sind europaweit die wenigsten Investoren zu finden (13% der Befragten gegenüber einem europäischen Durchschnitt von 24%).

- Italienische Anleger zeigen sich am sicherheitsorientiertesten in Europa.

- In Italien finden sich die wenigsten Befragten, die wissen, dass Aktien und Anleihen regelmäßige Erträge generieren, hier sind auch den wenigsten Befragten die Vorteile von Mischfonds bekannt.

- Income-Barometer Österreich

- Österreich ist die Heimat der meisten Sparer (92% verglichen mit dem europäischen Durchschnitt von 78%) und vor allem Anleger (38% verglichen mit 24% im europäischen Durchschnitt).

- Österreichische Sparer sind die proaktivsten Investoren angesichts niedriger Sparerträge.

- Die österreichischen Befragten lassen sich am stärksten von Marktschwankungen verunsichern (49% verglichen mit 22% in Europa) und sind am pessimistischsten darüber, wann die Zinsen auf attraktive Niveaus zurückkehren werden (59% erwarten dies erst in 5 Jahren).

- Income-Barometer Spanien

- Mit 44 Prozent sind die spanischen Befragten besonders an einer Geldanlage interessiert, die regelmäßige Erträge ausschüttet (der europäische Durchschnitt liegt bei 29%).

- Die spanischen Befragten sind besonders optimistisch, dass die Zinsen in naher Zukunft steigen werden – 16 Prozent erwarten bis Ende 2018 höhere Zinsen (im Vergleich zu 9% im europäischen Durchschnitt).

- Die Spanier zeigen ein überdurchschnittlich hohes Interesse an zukünftigen Investments wie in Multi Asset Fonds oder sogar Aktien.

Wichtige Hinweise:

Bei diesem Dokument handelt es sich um Informationsmaterial. Sämtliche Prognosen, Zahlen, Einschätzungen und Aussagen zu Finanzmarkttrends oder Anlagetechniken und -strategien sind, sofern nichts anderes angegeben ist, diejenigen von J.P. Morgan Asset Management zum Erstellungsdatum des Dokuments. J.P. Morgan Asset Management erachtet sie zum Zeitpunkt der Erstellung als korrekt, übernimmt jedoch keine Gewährleistung für deren Vollständigkeit und Richtigkeit. Die Informationen können jederzeit ohne vorherige Ankündigung geändert werden. J.P. Morgan Asset Management nutzt auch Research-Ergebnisse von Dritten; die sich daraus ergebenden Erkenntnisse werden als zusätzliche Informationen bereitgestellt, spiegeln aber nicht unbedingt die Ansichten von J.P. Morgan Asset Management wider. Die Nutzung der Informationen liegt in der alleinigen Verantwortung des Lesers.